La renegociación se tensa con dos grupos de bonistas

Finanzas instó ayer a los acreedores a aceptar su propuesta y, por ahora, no da el brazo a torcer. Los multilaterales respaldan al Gobierno.

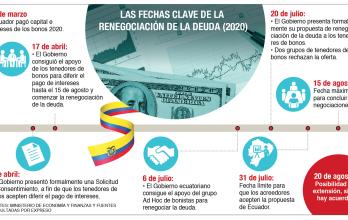

“Celebrar el gol antes que la pelota toque la red”. Esa fue la frase que utilizó la semana pasada el diario británico Financial Times para referirse a la situación de la renegociación de la deuda ecuatoriana con los tenedores de bonos, cuya situación se ha tensionado en estos días.

Ecuador endurece su postura e insta a los dos grupos de bonistas a aceptar su propuesta de renegociación de la deuda

Leer másMientras el Gobierno festejaba su logro de haber conseguido el respaldo de un grupo importante de bonistas, los otros dos grupos restantes manifestaban su discrepancia y pedían mejores términos.

Los acreedores en desacuerdo anticipaban en convertirse en un obstáculo para conseguir el tan ansiado reperfilamiento de la deuda, que dará alivio a uno de los gastos que tiene que hacer frente el Gobierno.

La situación se ha agudizado entre ayer y el lunes, tras la propuesta oficial del Gobierno al mercado. En términos generales, la propuesta del Gobierno ecuatoriano plantea un recorte de capital equivalente al 9 % para todos los bonos. Ese recorte del 9 % equivale a unos $ 1.500 millones. Además, se establece bajar el interés, promedio, del 9,3 % a 5,2 %, ampliar el plazo por 10 años más y cinco años de gracia para pago de capital y dos para intereses.

Dos grupos de tenedores de bonos rechazan la propuesta del Gobierno ecuatoriano para reestructurar la deuda

Leer másEse planteamiento ha sido aceptado por el grupo mayoritario de tenedores, conformado por gigantes como BlackRock o Ashmore, que aglutina al 53 % de acreedores de manera oficial y hasta 60 % en conversaciones informales, según dijo ayer el Ministerio de Economía y Finanzas (MEF).

Para conseguir un intercambio de los bonos se requiere el 66 % de apoyo de los bonistas y el 75 % en el caso de los papeles 2024.

Los otros dos grupos realizaron la semana pasada una contrapropuesta al Gobierno y ayer rechazaron la oferta oficial y mencionaron que están decepcionados de que los asesores de Ecuador hayan insistido en presentar el planteamiento oficial, pese a que no hay un consenso con todos los acreedores, privando al país de un resultado ganar-ganar y poniendo en riesgo un acuerdo ordenado.

¿Cuál es la propuesta de los dos grupos? En términos generales, plantean que se aplique un recorte de capital del 10 % al capital, lo cual equivaldría a $ 1.737 millones. Sin embargo, se pide que para los bonos que reemplazarán a los papeles 2024 no haya ningún tipo de recorte. A eso se suma la posibilidad de entregar financiamiento por $ 600 millones.

Finanzas descartó ayer la propuesta e instó a los grupos a aceptar la oferta de Ecuador. El Gobierno señaló que su planteamiento requiere un enorme sacrificio por parte del pueblo ecuatoriano.

A pesar de que la propuesta de nuevo financiamiento parece atractiva, tiene un costo muy alto, dijo Finanzas. Además, señaló que el servicio de deuda anual adicional por el nuevo financiamiento representaría casi la mitad de los programas anuales de asistencia social de Ecuador, que brindan alivio a los segmentos más pobres.

En tanto, el Banco Mundial y el Banco Interamericano de Desarrollo (BID) se unieron ayer al Fondo Monetario Internacional (FMI) para manifestar su apoyo a la propuesta ecuatoriana.

Para Fernando Posadas, analista de Medley Advisors, la propuesta de Ecuador es un tanto riesgosa, debido a que en el escenario actual es posible que Ecuador no consiga el porcentaje de apoyo necesario hasta el 31 de julio de 2020.

Los detalles

- Los dos grupos: Los dos grupos están conformados por más de 25 inversionistas institucionales globales junto con un grupo ad hoc de tenedores de bonos 2024 (el Grupo 2024).

- El respaldo: El grupo que ha aceptado la propuesta del Gobierno está conformado por Alliance Bernstein, Ashmore, BlackRock, BlueBay Asset Management, Wellington Management, entre otros.

- Asesoría: El Gobierno ecuatoriano está siendo asesorado por Citi y por la firma francesa Lazard, que también aconseja al Gobierno argentino para renegociar su deuda externa.