Dos firmas asesoran a Ecuador en la renegociación de su deuda en bonos

El Gobierno inicia esta semana los diálogos con los tenedores de bonos. El 13 de julio presentará su propuesta a los acreedores.

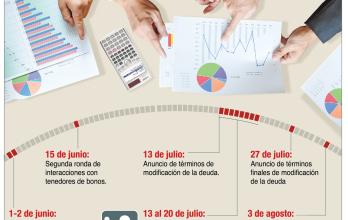

Carrera contrarreloj. El Gobierno ecuatoriano estableció un cronograma para renegociar la deuda con los tenedores de bonos. Las primeras reuniones inician esta semana y buscan llegar a buen término en dos meses y medio: hasta el 15 de agosto de 2020.

Actualmente, los bonos representan el 33 % del total de la deuda pública de Ecuador.

Esta semana, el Ministerio de Economía y Finanzas (MEF) presentará las cifras macroeconómicas actualizadas del país a los inversionistas. Habrá una segunda reunión para tener una retroalimentación con los tenedores de los papeles.

La segunda fase será clave. El ministro de Economía y Finanzas, Richard Martínez, señaló que en esta etapa se discuten cuáles serán los temas financieros y el Gobierno presentará una propuesta formal a los inversionistas el 13 de julio.

¿Qué ocurre después? La propuesta ecuatoriana se someterá a votación que debe contar con la aprobación de la mayoría de los acreedores para ser aceptada.

“Ecuador plantea una oferta. Votan los tenedores sobre la base de un proceso formal y transparente y llegamos a una aceptación de esa propuesta”, añadió Martínez, quien reconoció que no será fácil.

Ecuador presenta una oferta. Votan los tenedores sobre la fase de un proceso formal.

Según varias fuentes del mercado internacional consultadas por EXPRESO, dos firmas asesoran a Ecuador en este proceso: Lazard, entidad que actualmente asesora a Argentina en su proceso de reestructuración de su deuda y que ya trabajó con Ecuador en 2009, y Citibank.

“Se trata de la estrategia de la República (...) Un asesor cumple con ese rol y que el país tomará sus decisiones”, dijo Martínez el pasado viernes, quien no quiso confirmar el nombre de las firmas asesoras.

¿Qué expectativa tienen tenedores de bonos? Edwin Gutiérrez, jefe de Deuda Soberana de Mercados Emergentes de Aberdeen Standard Investments, firma británica que ha adquirido bonos ecuatorianos, señaló a este Diario que Ecuador, supuestamente, quiere concluir las conversaciones rápidamente, por lo que eso significa seguir el guión de Petroamazonas y reducir el servicio de la deuda, sin pedir una “quita”, es decir, una reducción definitiva del dinero adeudado, tanto en capital como intereses.

En el caso de los bonos de Petroamazonas, Ecuador pidió dejar de pagar este año y a partir de 2021 comenzar a pagar cuotas o montos menores.

“Nosotros vamos a buscar las mejores condiciones para el Ecuador. Obviamente eso implica que podamos tener mejores condiciones y reducciones de pagos hacia el futuro”, dijo el titular de la cartera de Estado.

Por su parte, los acreedores también ya comienzan a trazar sus estrategias. En días pasados, según información de Bloomberg, Ashmore Group y BlackRock se unen para presentar un frente consolidado en las conversaciones de reestructuración de la deuda ecuatoriana. Las firmas también trabajan en conjunto para renegociar con Argentina.

Un grupo separado dirigido por UBS Group AG y Broadspan Capital LLC también está reclutando fondos mutuos y fondos de cobertura que tienen bonos de Ecuador, según Bloomberg.